L‘Essentiel de l’Économie et de l’Immobilier

Vendredi 7 juin 2024

ÉCONOMIE

Banque de France – La résolution des crises bancaires : quelles exigences pour absorber les pertes en Europe et aux États-Unis ? – publié le 24 mai 2024

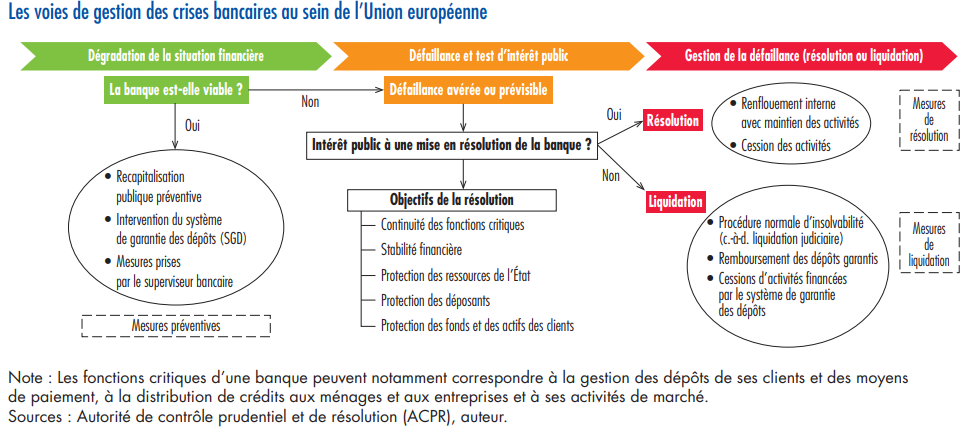

Depuis la crise financière de 2008, les autorités en Europe et aux États-Unis ont développé une méthode de gestion des crises bancaires : la résolution qui vise à préserver la stabilité financière, protéger les déposants, et incite davantage à solliciter les actionnaires et créanciers que les fonds publics pour renflouer les banques en difficulté. En cas de faillite d’une Banque, l’autorité administrative de résolution dispose de deux leviers possibles : soit mettre à contribution les actionnaires et créanciers pour recapitaliser la banque soit appliquer des opérations de transfert des activités de la banque, qui seraient alors cédées à un acquéreur ou un établissement relai.

Si les cadres de résolution en Europe et aux États-Unis partagent le même objectif de maintenir la stabilité financière et de minimiser les coûts pour les contribuables en cas de crise bancaire, l’étude publiée par la Banque de France montre qu’ils diffèrent à la fois dans leur mise en œuvre et dans les niveaux d’exigences de capacité d’absorption des pertes.

Les régimes de résolution diffèrent quelque peu : en effet, en Europe, se sont ajoutés au régime de supervision unique (Conseil de résolution unique, autorité à l’échelon européen), les mécanismes nationaux. Aux Etats-Unis, la structure organisationnelle des banques peut être spécifique, ce sont généralement des holding qui sont à la tête d’un groupe bancaire : le droit américain a ainsi défini deux régimes de résolution selon la catégorie à laquelle appartient l’établissement financier.

Source : Banque de France, 2024

Les exigences de capacité d’absorption des pertes : au-delà des exigences de fonds propres aux établissements, les instruments de résolution prévoient des fonds propres supplémentaires et des dettes subordonnées pour accroître la capacité d’absorption des pertes des banques. Le « renflouement interne « (bail-in) en annulant certaines dettes ou en les transformant en capital en Europe répond au principe que ce sont les actionnaires et les créanciers, et non les contribuables, qui doivent être mis à contribution en cas de crise. Les autorités européennes exigent désormais de 300 établissements bancaires européens un minimum de fonds propres et passifs qui peuvent être dédiés à ce « renflouement interne ». Aux États-Unis, seules huit banques systémiques américaines sont concernées par ce type de mécanisme, et uniquement selon la norme internationale (TLAC, total loss-absorbing capacity).

Les niveaux comparés des exigences d’absorption des pertes européennes et américaines révèlent les écarts : alors que les banques systémiques européennes doivent détenir en moyenne 27,8 % des actifs pondérés des risques en fonds propres et dettes capables d’absorber des pertes, le niveau attendu pour les banques systémiques américaines n’est que de 23,7 %. De plus, les exigences de fonds propres pour les banques européennes incluent des couches supplémentaires telles que le coussin de conservation des fonds propres, le coussin contracyclique et les surcharges pour les banques d’importance systémique.

Synthèse rédigée par Maverick Makila,

Analyste junior, Pôle marchés immobiliers

Cette semaine, l’IEIF a repéré également pour vous…

- Autorité de Contrôle Prudentiel et de Résolution – Rapport d’activité 2023 – publié le 29 mai 2024 – Voir l’étude

- FMI – La politique budgétaire à l’épreuve d’une grande année électorale – avril 2024 – Voir l’étude

- Think Thank European Parliament – Addressing AI risks in the workplace: Workers and algorithms – publié le 03 juin 2024 – Voir l’étude

IMMOBILIER

Cette semaine, l’IEIF a repéré pour vous…

- Institut Montaigne – Classes moyennes : à la porte du logement social – mai 2024 – Voir l’étude

- Les acteurs du commerce – Baromètre FACT x Codata : offre commerciale dans les centres-villes – publié le 27 mai 2024 – Voir l’étude

- OFCE – Projet de loi sur le logement abordable : vers des logements sociaux pour villes riches – publié le 03 juin 2024 – Voir l’étude

DEVELOPPEMENT DURABLE

Cette semaine, l’IEIF a repéré pour vous…

- JLL – Risques climatiques, résilience et adaptation – publié le 22 avril 2024 – Voir l’étude

- Novethic – En Bretagne et en Méditerranée, des maisons inassurables d’ici 2050 – publié le 24 mai 2024 – Voir l’étude

- IEA – Sharp declines in critical mineral prices mask risks of future supply strains as energy transitions advance – publié le 17 mai 2024 – Voir l’étude

- Banque Mondiale – State and Trends of Carbon Pricing 2024 – publié le 21 mai 2024 – Voir l’étude