L‘Essentiel de l’Économie et de l’Immobilier

Vendredi 5 juillet 2024

MARCHÉS IMMOBILIERS

AEW Recherche & Stratégie – Prime time pour les bureaux bien localisés, les localisations secondaires à la traîne – juin 2024

Dans une étude intitulée « Prime time pour les bureaux bien localisés, les localisations secondaires à la traîne», le bureau Recherche & Stratégie d’AEW Europe analyse la situation du marché des bureaux QCA et en périphérie dans les principales métropoles européennes. Les principales conclusions de cette étude sont les suivantes :

- La demande de bureaux reste toujours orientée à la baisse : après plusieurs années de croissance depuis les années 2000, la croissance de l’emploi de bureau devrait ralentir pour s’établir à +0,7 % en moyenne au cours des 5 prochaines années contre +1,8 % au cours des 5 dernières années. Le ratio de m² de bureaux occupés par employé est en repli constant depuis 2000 en passant de 12 m² en 2000 à 9 m² en 2023, en raison de la densification des open-spaces, du développement du télétravail et du flex-office. Selon une enquête Urbanite menée auprès de 105 entreprises dans 25 pays qui porte sur 45 millions de m² de bureaux, le taux d’occupation s’élève à 38 %, niveau bien en dessous des 60 % atteints avant la pandémie de Covid-19. Selon Savills, le taux d’occupation des bureaux diffère quelque peu et est passé de 56 % en 2023 à 59 % en 2024, niveau nettement inférieur aux 75 % enregistrés avant le Covid.

- L’absorption nette (ou demande placée nette) qui mesure l’évolution du parc de bureau occupé, devrait se redresser au cours des 5 prochaines années sur les 26 principaux marchés européens. Le taux de vacance moyen en Europe s’élève aujourd’hui à 8,0 % contre 4,7 % avant le Covid. Toutefois, ce niveau reste nettement inférieur au pic de 10 % atteint en 2003-2004 et lors de la Grande Crise Financière en 2009. Les experts d’AEW prévoient un repli du taux de vacance à 6 % d’ici 2028.

- Le marché européen des bureaux se divise entre les quartiers centraux des affaires (QCA) où la dynamique de la demande demeure élevée et les marchés de bureaux en périphérie qui sont devenus moins attractifs après la pandémie. Actuellement, le taux de vacance de 10 marchés de bureaux européens dans les quartiers centraux atteint 4,2 % contre un peu moins de 10 % pour les marchés non centraux.

- Le parc total de bureaux en Europe s’élève aujourd’hui à 370 millions de m². En raison des incertitudes concernant la demande future de bureaux, les investisseurs et les prêteurs sont moins enclins à financer de nouveaux projets, ce qui laisse à penser que le parc total de bureaux en Europe atteindra un point haut dans les années à venir. La reconversion de bureaux en d’autres usages, notamment en logements, est souvent évoquée comme l’une des solutions pour offrir une seconde vie à des immeubles de bureaux vacants ou devenus obsolètes. Jusqu’à présent, la transformation de bureaux en logement s’était avérée limitée pour des raisons techniques et de son coût élevé. Mais depuis le durcissement des politiques monétaires des banques centrales, la baisse significative des prix et le taux de vacance élevé dans les bureaux situés en périphérie, les projets de réhabilitation de bureaux en d’autres usages ont augmenté malgré un environnement financier moins favorable.

- Les loyers des bureaux prime sur 9 marchés européens (Paris, Berlin, Francfort, Munich, Hambourg, Düsseldorf, Milan, Bruxelles et Varsovie) ont augmenté de 2,8 % par an depuis 2011, les loyers contractuels moyens ont augmenté de 2,3 % par an sur la même période. Selon AEW, les marchés qui devraient surperformer en termes de croissance des loyers prime au cours des 5 prochaines années sont Londres-City (+4,9 % par an), Londres-Southbank (+4,3 % par an), Londres-West End, Asmterdam et Barcelone (+3,5 % par an).

- Les mesures d’accompagnement (période de franchise de loyer, loyers progressifs,…) sont rarement communiquées, mais selon BNP Paribas Real Estate, les franchises sont faibles sur les marchés allemands (entre 4 % à Hambourg et 7 % à Francfort) mais plus élevées à Paris (23 %), Londres (24 %) et Varsovie (35 %). Par ailleurs, les franchises évoluent considérablement d’un sous-marché à l’autre : ainsi, elles varient de 16 % dans Paris QCA à 40 % à La Défense.

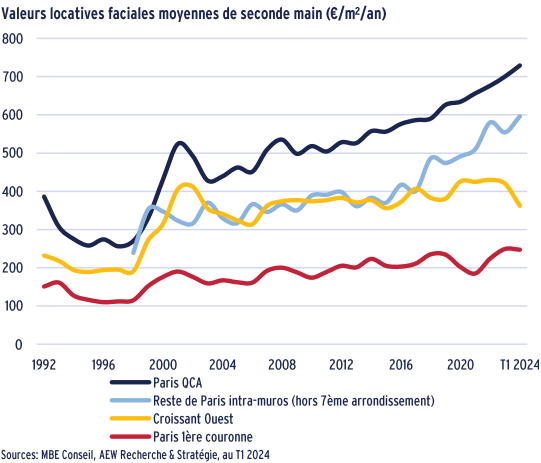

- L’analyse d’AEW sur le marché des bureaux en Ile-de-France montre clairement la polarisation entre Paris intra-muros et la première couronne (Croissant ouest et le reste de la 1ʳᵉ couronne). Selon les données de MBE Conseil, les loyers de seconde main de Paris QCA et de Paris intra-muros ont connu une croissance quasi-ininterrompue depuis 2003. En revanche, dans le Croissant ouest et en 1ʳᵉ couronne, les loyers sont restés stables depuis 2008 et sont aujourd’hui orientés à la baisse. La durée ferme moyenne des baux pour Paris QCA est passée de 6,7 ans à fin 2020 à 7,4 ans au T1 2024. Le taux de vacance dans Paris QCA atteint 2,2 % contre 20 % dans les marchés de la 1ʳᵉ couronne nord (St-Denis, St-Ouen, Clichy) voire plus de 4 0% à Courbevoie (hors Défense).

- Du côté des investissements, les volumes investis dans les bureaux en Europe ont atteint 43 milliards d’euros en 2023, soit un repli de -56 % par rapport à 2022 et -60 % par rapport à 2021. Ce sont les bureaux qui ont été les plus touchés par la baisse globale de l’investissement en immobilier. Selon l’INREV, seuls 52 % des répondants prévoient d’investir dans des bureaux en 2024 contre 84 % en 2021. Les experts d’AEW s’attendent à une reprise des investissements dans les QCA pour les années à venir en raison de l’appétit des investisseurs pour des actifs résilients et très bien situés.

- Les difficultés de refinancement représentent un défi pour les investisseurs : les prêts garantis par des bureaux affichent un déficit de financement avec 21 % des volumes de prêts octroyés en 2018-2021 qui devraient être confrontés à des problèmes de refinancement contre 25 % pour les commerces, 15 % pour le résidentiel et 6 % pour la logistique.

- Selon le scénario central d’AEW, un modeste rebond des valeurs vénales est prévu pour les bureaux à partir du second 2024 dans les meilleures localisations. La croissance en capital cumulée devrait atteindre +12 % pour les bureaux situés dans les QCA et +8 % pour les bureaux hors QCA entre le T3 2024 et T4 2025. Le manque de précision pour le timing du rebond s’explique par l’écart qui subsiste entre les attentes des acheteurs et des vendeurs.

- Selon AEW, les taux de rendement dans les QCA devraient culminer à 4,8 % en 2024 avant de se comprimer de 50 pdb au cours des 5 prochaines années. Les taux de rendement des bureaux hors QCA devraient culminer à 6,2 % en 2024 avant de se compresser de 80 pdb. Les rendements totaux prime devraient atteindre 9,6 % par an au cours des 5 prochaines années en moyenne sur les 62 marchés de bureaux européens. Paris QCA devraient surperformer les autres sous-marchés d’Ile-de-France, à l’exception de la 1ère couronne, tandis que le Croissant ouest et la Défense devraient sous-performer.

Synthèse rédigée par Patrick Boério,Analyste Senior – Pôle fonds immobiliers

Cette semaine, l’IEIF a repéré également pour vous…

- Arthur Loyd – Etude nationale des marchés de bureaux en régions 2024 – publié en juin 2024 – Voir l’étude

- Insee – Le compte du commerce en 2023 – L’activité recule dans le commerce hors automobile, l’emploi est quasi stable – publié le 25 juin 2024 – Voir l’étude

- Knight Frank – Le marché des commerces parisiens – publié en juin 2024 – Voir l’étude

ECONOMIE

Cette semaine, l’IEIF a repéré pour vous…

- Allianz – Scénario économique à mi-année 2024-2025 : les jeux sont ouverts ? – publié le 25 juin 2024 – Voir l’étude

- Axa IM – Point mensuel – Les risques politiques assombrissent un contexte macro décent – publié le 26 juin 2024 – Voir l’étude

- BNP Paribas – Les perspectives économiques face aux retombées incertaines des élections – publié le 28 juin 2024 – Voir l’étude

- Rexecode – Législatives 2024 – Situation et défis de l’économie française – publié le 27 juin 2024 – Voir l’étude

DEVELOPPEMENT DURABLE

Cette semaine, l’IEIF a repéré pour vous…

- Ademe – Vagues de chaleur : la climatisation va-t-elle devenir indispensable ? – publié en juin 2024 – Voir l’étude

- ACPR – Les assureurs français face aux risques liés à la perte de biodiversité : enjeux et enseignements pour les organismes et leur supervision – publié le 20 juin 2024 – Voir l’étude

- Citepa – Rapport 2024 sur les émissions de gaz à effet de serre et de polluants atmosphériques en France – publié le 19 juin 2024 – Voir l’étude

- Conseil d’analyse économique – Efficacité énergétique des logements : rénover l’action publique – publié le 19 juin 2024 – Voir l’étude