L‘Essentiel de l’Économie et de l’Immobilier

Vendredi 12 juillet 2024

Economie

European Banking Authority – Risk Assessment report – 3 juillet 2024

Globalement, le rapport met en évidence :

- des risques géopolitiques élevés, alors que le contexte macroéconomique et financier reste très incertain ;

- une reprise progressive des financements, avec une augmentation des prêts non performants dans tous les segments ;

- une augmentation des risques opérationnels, notamment liés aux cyberattaques et à la sécurité des données, qui impliquent un renforcement des exigences en capital ;

- la prise en compte croissante des critères ESG dans l’évaluation des risques ;

- le renforcement du cadre juridique et institutionnel européen en matière de lutte contre le blanchiment de capitaux et de financement du terrorisme ;

- une hausse significative des émissions de dettes garanties planifiée en 2024, avec une forte activité de couverture attendue sur les marchés obligataires pour atteindre les objectifs de financement.

- des positions de liquidité solides en 2023, avec des ratios de liquidité largement au-dessus des exigences minimales, mais qui pourraient être impactées par les remboursements des opérations de refinancement à plus long terme (TLTRO).

- l’exposition des banques européennes aux intermédiaires financiers non bancaires représente 9,2 % de leurs actifs totaux en 2023. L’importance croissante du recours au crédit privé, aux règlementations moins contraignantes, est un facteur de risque supplémentaire pour le système bancaire.

Les risques bancaires liés à l’immobilier résultent de la combinaison de facteurs structurels et conjoncturels : la transformation récente des environnements de travail (croissance du télétravail) et des habitudes de consommation (progression du commerce en ligne) a fait augmenter sensiblement les taux de vacance des bureaux et des commerces. Les valorisations des actifs immobiliers se sont ajustées, avec une baisse mondiale de 12 % en 2023, plus intense aux États-Unis (-23 %) qu’en Europe (-17 %), avec des variations selon les catégories d’actifs et leur localisation. Cette correction des prix a cependant légèrement ralenti au premier trimestre 2024.

Dans ce contexte, l’augmentation des coûts d’emprunt et l’inflation ont rendu le refinancement des dettes existantes plus complexe pour les entreprises immobilières, augmentant la demande de prêts pour le refinancement ou la restructuration des dettes arrivant à maturité. En parallèle, le secteur de l’immobilier a un besoin de financement important pour s’engager efficacement dans la transition vers des bâtiments plus durables et efficaces sur le plan énergétique…

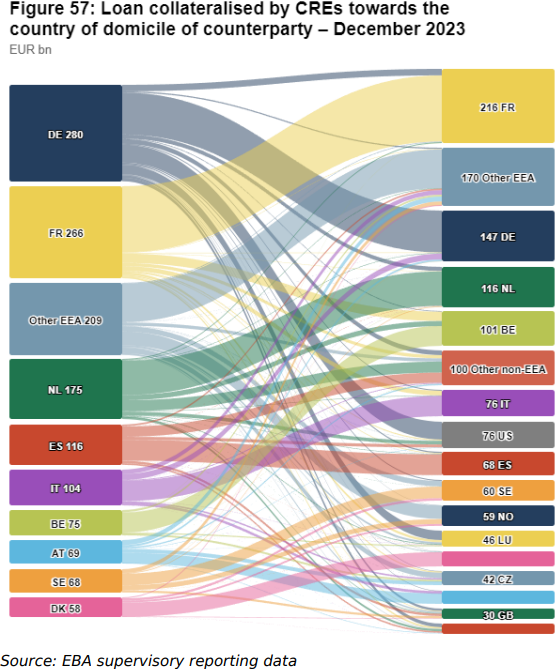

Les performances des prêts alloués à l’immobilier d’entreprise dépendent de la typologie des actifs sous-jacents et de leur localisation. L’exposition aux pays non européens, notamment aux États-Unis (75 Md€) et au Royaume-Uni (30 Md€) où les corrections de valeurs ont été importantes, est élevée chez les banques allemandes (50 Md€ aux Etats-Unis), néerlandaises et espagnoles mais se concentre sur un nombre d’acteurs assez limité, qui ont réagi en augmentant leurs niveaux de provisionnement en conséquence.

Les ratios loan to value (LTV) permettent de limiter le risque lié à la dévaluation potentielle des actifs financés, et d’après l’étude, les banques ont un LTV inférieur à 60 % sur plus de la moitié de leurs prêts immobiliers. Cependant, près de 160 Md€ de prêts ont un LTV de plus de 100 %, notamment dans les pays d’Europe centrale et de l’Est, ce qui nécessite un suivi renforcé des expertises et une transparence accrue sur le niveau d’exposition des banques concernées.

Les autorités bancaires européennes ont ainsi mis en place des mesures macroprudentielles pour atténuer les risques associés à l’immobilier commercial, comme des planchers de pondération des risques en Suède et un poids de risque plus élevé pour les expositions à l’immobilier d’entreprise en Lettonie.

Globalement la gestion des risques sur le système bancaire européen nécessite une vigilance continue et une adaptation rapide des pratiques de gestion des acteurs du financement, ainsi qu’une collaboration étroite entre les banques et les régulateurs pour maintenir la stabilité financière.

Synthèse rédigée par Soazig Dumont,

Analyste senior, Pôle marchés immobiliers

Cette semaine, l’IEIF a repéré également pour vous…

- Crédit Agricole – Monde : Scénario macro-économique 2024-2025, prolongement sans bouleversements – 28 juin 2024 – Voir l’étude

- CAE & German Council of Economic experts – Renforcer les marchés de capitaux de l’Union Européenne – 4 juillet 2024 – Voir l’étude

MARCHES IMMOBILIERS

Cette semaine, l’IEIF a repéré pour vous…

- EY et Fondation Palladio – Panorama de l’immobilier et de la ville 8ᵉ édition – 4 juillet 2024 – Voir l’étude

- La Fabrique du Tourisme – Hôtellerie de demain – 6e édition – 26 juin 2024 – Voir l’étude

- CBRE – European lender intentions survey 2024 – 27 juin 2024 – Voir l’étude

DEVELOPPEMENT DURABLE

Cette semaine, l’IEIF a repéré pour vous…

- ARCADIS – The sustainable Cities index 2024 – 5 juillet 2024 – Voir l’étude

- AFNOR – Référentiel général pour l’IA frugale – mesurer et réduire l’impact environnemental de l’IA – 28 juin 2024 – Voir l’étude

- ARCEP – Usages numériques en France – 24 juin 2024 – Voir l’étude