L‘Essentiel de l’Économie et de l’Immobilier

Vendredi 28 juillet 2023

IMMOBILIER

McKinsey Global Institute – Empty spaces and hybrid places – The pandemic’s lasting impact on real estate – Juillet 2023

Le cabinet de conseil McKinsey Global Institute a publié une étude intitulée « Espaces vides et lieux hybrides – l’impact durable de la pandémie sur l’immobilier » dans laquelle il examine les conséquences sur l’immobilier de la pandémie de la Covid-19 dans les grandes villes américaines (San Francisco, New-York, Houston), européennes (Londres, Paris, Munich) et asiatiques (Tokyo, Pékin et Shanghai).

Les points essentiels à retenir sont les suivants :

- Le travail hybride va perdurer : durant la pandémie, en raison de l’obligation de travailler à distance, la fréquentation des bureaux dans les grandes métropoles avait plongé de 90 %. Depuis la fin de la crise sanitaire, elle s’est stabilisée mais reste inférieure de 30 % par rapport au niveau d’avant la pandémie. En octobre 2022, les employés se rendaient en moyenne 3,5 jours par semaine au bureau, avec une fourchette comprise entre 3,1 jours pour Londres, 3,3 jours pour Paris, 3,7 jours pour Tokyo et 3,9 jours pour Pékin.

- Les conséquences du travail hybride sur l’immobilier sont considérables : à la faveur du télétravail, de nombreux salariés ont quitté les centres-villes pour s’installer en périphérie. Ainsi, la population de plusieurs grandes villes a baissé entre la mi-2020 et la mi-2022 : -5 % pour New-York, -6 % à San Francisco et -7 % à Londres. L’autre conséquence de l’éloignement des salariés de leurs bureaux concerne les commerces : la fréquentation des magasins de centre-ville a baissé de 10 à 20 % par rapport aux niveaux précédant la pandémie. A contrario, durant la pandémie, la plupart des banlieues ont bénéficié de la migration de la population des centres-villes. Dans un sondage réalisé par McKinsey, parmi les personnes interrogées qui ont déménagé après mars 2020, 20 % ont déclaré que leur déménagement n’avait été rendu possible que parce qu’ils pouvaient désormais travailler plus souvent à domicile. Parmi les facteurs d’attractivité cités : des conditions de logement plus favorables avec de meilleures conditions d’accession à la propriété, des biens immobiliers plus attrayants et plus grands et plus d’espaces verts.

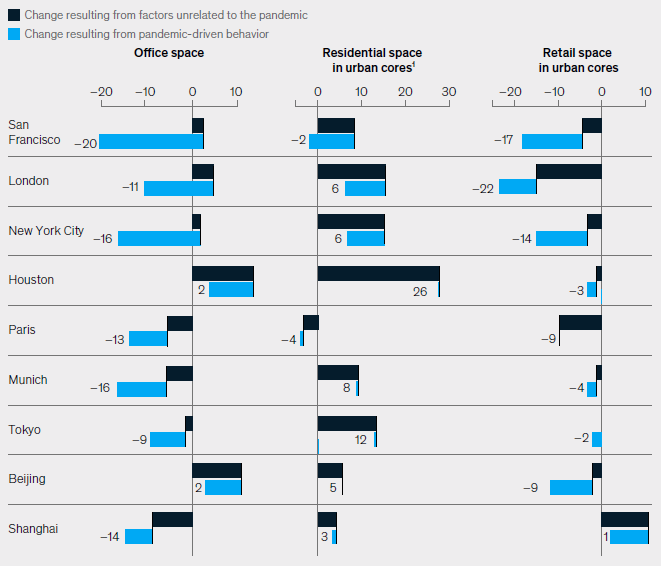

- La demande en bureaux et en commerces dans les grandes métropoles reste inférieure aux niveaux d’avant la crise sanitaire : les changements de comportements liés à la pandémie (baisse de la fréquentation des bureaux, accélération de la migration de la population des centres-villes vers les banlieues, moins de piétons dans les zones commerçantes des centres urbains) vont faire baisser de manière durable la demande de biens immobiliers dans la plupart des grandes métropoles mondiales. Dans un scénario modéré, le cabinet McKinsey a calculé que la demande de bureaux pourrait baisser de 30 % d’ici à 2030 par rapport au niveau de 2019. Dans le scénario défavorable, la baisse pourrait atteindre 38 % pour la ville la plus touchée. Les centres-villes américains (New-York, San Francisco, Boston, Dallas) ont été plus impactés que les centres-villes européens et japonais car les temps de transport domicile-travail y sont notamment plus longs.

- La demande d’immobilier commercial et résidentiel devrait varier selon les villes et la situation du marché local (densité plus ou moins importante des cœurs de ville et de leur périphérie, prix du logement plus ou moins élevés, importance de l’économie du savoir – plus impactée par les nouvelles organisations du travail). De manière générale, la demande en surfaces tertiaires avait déjà baissé avant la pandémie, mais la crise sanitaire a accéléré cette tendance du fait de l’augmentation du télétravail et d’un environnement macro-économique difficile. Les taux de vacance ont ainsi augmenté dans toutes les grandes métropoles dans le champs de l’étude. Dans les villes américaines, le volume de transactions de bureaux a chuté de -57 % et le prix de vente moyen au m² de -20 %. La ville la plus touchée aux Etats-Unis est San Francisco : le taux de vacance en 2022 y est de 10 % supérieur à celui enregistré en 2019, le volume des transactions y a baissé de -79 % et le prix de vente au m² a reculé de -24 %. Le recul de la demande entraînera une baisse de la valeur des actifs. En se basant uniquement sur les changements observés en termes de demande, McKinsey estime que d’ici à 2030, 800 milliards de dollars d’immobilier de bureaux des 9 villes de son échantillon d’étude pourraient être impactés. En moyenne, leur valeur pourrait diminuer de -26 % de 2019 à 2030 dans un scénario modéré et de -42 % dans un scénario défavorable. Pour les commerces, les loyers demandés ont diminué de – 5,4 % en moyenne entre 2019 et 2022. Du côté de l’immobilier résidentiel, le taux de vacance sur la période 2019 -2022 a augmenté de + 0,8 % à Tokyo et de + 9,9 % à Londres. A San Francisco, les prix des biens résidentiels dans certains quartiers ont baissé de -12 % entre 2019 et 2022. L’impact négatif sur la valeur des biens immobiliers pourrait être encore plus élevé si la hausse des taux d’intérêt se poursuivait.

- Les villes vont devoir proposer davantage de lieux hybrides pour prospérer : selon l’étude, le développement de quartiers à usage mixte avec des espaces de bureaux, de commerces et des logements devrait se généraliser pour redynamiser les cœurs de ville. La mixité des activités fera désormais la différence avec les quartiers monofonctionnels. Les grandes métropoles vont être confrontées au travail hybride qui va aggraver la vacance tertiaire, menacer le dynamisme des quartiers et rendre les centres-villes moins attractifs. Selon les experts de McKinsey, les quartiers à usage mixte ont moins souffert pendant la pandémie que les quartiers à forte densité de bureaux. Cette résilience devrait encourager les investisseurs et les promoteurs à développer encore plus de lieux hybrides. Le bureau ne doit plus être uniquement un lieu de travail : il peut devenir un lieu où les employés aiment passer du temps.

Evolution de la demande de biens immobiliers 2019-2030 (en %)

Synthèse rédigée par Patrick Boério,Analyste Senior – Pôle fonds immobiliers

Cette semaine, l’IEIF a repéré également pour vous…

- CBRE – Sondage européen sur l’opinion des entreprises utilisatrices de bureaux – publié le 18 juillet 2023 – Voir l’étude

- Catella – Zoom sur la transformation de bureaux en Ile-de-France – publié en juillet 2023 – Voir l’étude

- Apur – Prévenir la dégradation du bâti à Paris – publié le 19 juillet 2023 – Voir l’étude

ECONOMIE

Cette semaine, l’IEIF a repéré pour vous…

- FMI – Perspectives de l’économie mondiale : résilience à court terme, difficultés persistantes – publié le 25 juillet 2023 – Voir l’étude

- Banque de France – Enquête mensuelle de conjoncture – publié le 10 juillet 2023 – Voir l’étude

- BCE – The euro area bank lending survey, second quarter of 2023 – publié le 25 juillet 2023 – Voir l’étude

- France Stratégie – Les entreprises zombies en France : entre survie et défaillance – publié en juillet 2023 – Voir l’étude

- Autorité des marchés financiers – Placements durables : un intérêt grandissant des Français, notamment les plus jeunes – publié le 17 juillet 2023 – Voir l’étude

DEVELOPPEMENT DURABLE

Cette semaine, l’IEIF a repéré pour vous…

- Politique du Logement – Quelle méthodologie pour le calcul des logements neufs dans les scénarios Transition(s) 2050 de l’ADEME ? – publié le 12 juillet 2023 – Voir l’étude

- OFCE – 10 observations à propos du rapport « Les incidences économiques de l’action pour le climat – publié le 5 juillet 2023 – Voir l’étude

- Cour des Comptes – Apprécier la contribution de la dépense publique à la transition écologique – publié le 7 juillet 2023 – Voir l’étude

- Mazars – Immobilier et ESG – le secteur immobilier en pleine mutation ESG – publié le 19 juillet – Voir l’étude